Mariano:Política de Titulos ao Juridico

O Grupo Comercial Mariano para suas a vidades comerciais utilizará as seguintes normativas para definição de crédito e cobrança, acompanhamento de limites, admissão de novos clientes e tratamento de clientes inadimplentes, além de provisões de inadimplência.

Política de Crédito

Para novos clientes deve-se preencher a ficha cadastral do cliente (Predefinida Sistema- Integrada)

Para clientes existentes/antigos, utilizar/consultar ferramenta Bitrix no fluxo: “Dpto Crédito - Solicitação de Atualização de Cadastro de Cliente” para alteração/atualização de dados existentes.

Solicitação documentos de novos clientes:

3 notas fiscais a prazo emitidas no período de até 6 meses, fotos do ponto comercial (exceto fazendas) e do sócio (documento).

Consulta SERASA.

Novos clientes - Critério de Avaliação do Crédito

-Capacidade de Pagamento (compras a prazo) - auferidos pelos documentos.

E análise:

1) Tempo de A vidade (cons tuição da Empresa)

0 a 12 meses: 0 (zero limite), exceto para novos clientes que sejam sócios de outras empresas que já compram com a Mariano.

Acima de 13 meses: Comprovação de 3 compras a prazo para cálculo da média de compra e consulta ao Serasa. Análise do ramo de atividade.

LIMITE REFERENCIAL INICIAL = Média de compras efetuadas no período de a vidade com a empresa (AV ou A Prazo) ou sugestão do vendedor. Limite inicial ajustável R$ 3.000,00.

Serasa Score: 0 - 100 = Ruim(Decresce Limite em 20%)

101 - 499 = Regular(Decresce Limite em 10%)

500 - 750 = Bom (Não interfere no limite)

751 - 1000 = Ómo (Acresce Limite em 20%)

2) Protestos: 01 Bloqueia Crédito = Limite 0 (Zero)

Sob análise do gerente comercial para liberação (Código 98)

3) Ação Judicial: 01 Bloqueia Crédito: Limite 0 (Zero)

Sob análise do gerente comercial para liberação (Código 98)

4) Pefin: desconsidera as pendências financeiras de consumo (energia, telefone).

5) Ramo de A vidade: possibilidade de redução de limite conforme as a vidades abaixo (alto risco):

-Garimpo

-Construtoras/Incorporadoras/Consórcios

-Prefeituras/Órgão Público

-Motopeças

-Lava jato

6) Venda a funcionários: limite fixo R$ 300,00, somente via boleto.

Sob análise do gerente comercial para liberação (Código 98)

Para clientes inativos que voltam a comprar

1) Cliente lançado em Perdas (Código 16): Bloqueia Crédito: Limite 0(Zero)

Sob análise do gerente comercial para liberação (Código 98).

2) Cliente lançado como inadimplente (Código 1) Bloqueia Crédito= Limite 0(Zero)

Sob análise do gerente comercial para liberação (Código 98).

3) Tempo de Relacionamento: Data de cadastro no Grupo Comercial Mariano e última compra realizada (Para análise de clientes que estavam inativos (+1ano sem compra) e clientes recentes em reavaliação de limite.

REAVALIAÇÃO E AUMENTO DE LIMITES:

1) Motor de crédito faz reavaliação automática pelo sistema.

2) A pedido da unidade

3) Atualizações semanais de clientes com liberações recorrentes.

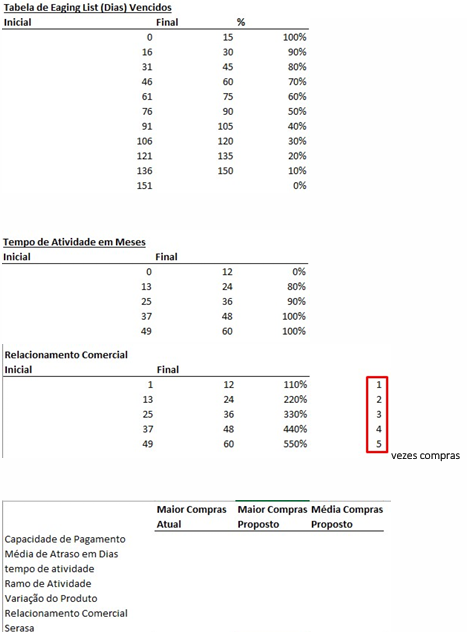

Composição do motor de crédito

PERIODICIDADE: Tempo para reavaliação dos limites de clientes a vos em carteira = a cada 8(oito) meses.

CONDUTA NO PROCESSO: Consulta de relatório específico (Gerado T.I) com autorização e validação pelo setor de Crédito.

LIBERAÇÃO PEDIDO CRÉDITO

- Motivos Bloqueios automáticos Crédito:

- Títulos Vencidos (bloqueia com 1 dia vencido).

- Limite Crédito do Cliente/grupo Insuficiente.

Avaliação do pedido pelo setor de crédito:

- Histórico de pagamento do cliente.

- Acúmulo de compras no mês.

- Média de atraso

- Análise do serasa anterior a um ano.

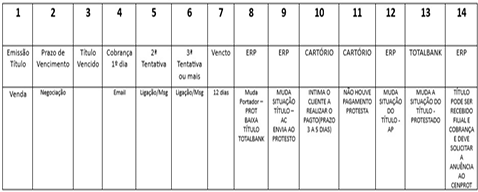

Política de Cobrança</p>

REGISTRO DOS BOLETOS, COM ENVIO AO CARTÓRIO PARA PROTESTO APÓS 12 DIAS VENCIDO

Regra geral, todos tulos devem ser protestados. Exceção, a gerência da unidade deve informar quais clientes não serão protestados no cadastro, através da instrução 501 (não protestar). Tal instrução é solicitada diretamente ao Setor de Crédito através de tarefa no Bitrix especificamente pela coordenação e gerência da unidade.

Período de Atuação e responsabilidade:

a) 1 até 60 dias: Setor de Cobrança, em conjunto com a unidade.

b) 61 a 120 dias: responsável a unidade, em conjunto com a cobrança.

c) Acima de 121 dias: jurídico, permanência na unidade ou perda (avaliar)

d) Acima de 150 dias: reconhecer como PDD/DRG (Provisão para Devedores Duvidosos/inadimplência).

e) Acima de 180 dias: avaliação e conciliação das carteiras 9925 e 9926. A carteira 9925 do gerente será avaliada 2x ao ano para tomada de decisão. A carteira 9926 2x ao ano será conciliada com o jurídico a quantidade. 1X por ano repasse do andamento de todos processos das unidades com o jurídico.

PROCEDIMENTOS PARA A COBRANÇA ATÉ 60 DIAS

Cobrança Títulos Antes de ir a Cartório

Atualmente nossa plataforma/van bancária (Totalbank) envia os tulos após o registro e em programação de vencimento. No dia do vencimento do tulo o cliente recebe por e-mail (boletobancario@email.comercialmariano.com.br) a cobrança bancária em PDF de forma automática.

1) Primeiro contato com o cliente: Enviar e-mail informa vo para cliente com 1 dia tulo vencido. Relatório 110.

2) Entrar em contato com cliente com 2 dias tulo vencido, acordando data provável pagamento, antes de ir para cartório (LIGAÇÃO OU WHATSAPP BUSINESS).

-Anotação em Follow up (ERP) de forma detalhada, constando: nome do contato, número de contato realizado e descri vo do retorno do cliente. Na ausência do retorno, entrar em contato com a unidade para alinhar as ações que devem ser feitas para encontrar o cliente.

Caso cliente queira liquidar o boleto com pagamento na loja, receber em até 12 dias após o vencimento.

3) Diariamente (após o retorno bancário/liquidações de tulos), será gerado relatório com data provável de pagamento do dia anterior, para confirmação se clientes efetuaram o pagamento conforme acordado. Rel.204 contas em aberto e 205 vencimento provável;

3.1) Caso cliente não tenha cumprido data acordada para pagamento, entrar em contato com cliente para confirmação se realizou ou não o pagamento;

3.1.1) Caso o cliente informe que fez o pagamento, pedir o comprovante de pagamento, verificando o porquê a baixa não foi feita automa camente;

3.1.2) Caso o cliente informe que não fez o pagamento, agendar uma nova data informando no follow up o acordo;

INSTRUÇÃO DE PROTESTO DE TITULOS COM 12 DIAS DE VENCIMENTO:

Cobrança Títulos após protesto

1) O departamento de cobrança acompanhará (TOTALBANK E ERP) se o tulo será pago em cartório, ou será protestado.

2) Os tulos protestados, o departamento de cobrança entrará em contato para negociação, abastecendo o follow-up com informações da negociação.

3) Caso o cliente não tenha uma previsão, a cobrança reagenda o contato em no máximo 7(sete) dias para tenta va de negociação e recebimento. Relatório 205.

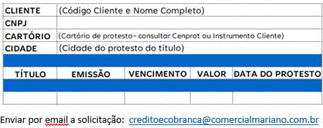

O Departamento de Crédito/Cobrança acompanhará a liquidação do envio ao protesto através de repasse CENPROT. Nos casos de liquidação do tulo protestado, solicitar ao setor de cobrança a emissão da carta de anuência.

Modelo de solicitação de anuência

- Via Bitrix no fluxo: “Dpto Cobrança - Solicitação de Carta de Anuência”, gerar a tarefa.

PROCEDIMENTOS PARA A COBRANÇA - DE 61 A 120 DIAS Nesse período a par r de 61 dias a cobrança será realizada conjuntamente entre o Setor de Cobrança e a Filial incluindo procedimentos de:

-Atualização de endereço e telefones

-Observações por meio de visitas dos vendedores e ou coordenação filial da “REAL” situação financeira do cliente, criando base de informações para negociação ou envio ao jurídico (Capacidade de pagamento).

-Anotação constante no follow up de ambos os setores para unificação das informações do cliente no ERP. Importante troca de informações entre unidade e setor de cobrança para não haver negociação sem que uma parte esteja sabendo.

DIRETRIZ Coordenador/ Gerente Comercial 1) Todo mês o coordenador e gerente receberão a inadimplência da filial, vencida a partir de 61 dias (Relatório 204), com o prazo de 60 dias de devolução.

2) Após a devolu va das unidades, a mesma poderá negociar com um prazo de até 30 dias, alcançando 150 dias de vencido. Após esta data o valor irá para DRG como inadimplência.

3) A unidade poderá enviar no ficação extrajudicial para os clientes inadimplentes, superior a 61 dias.

4) É aconselhável a unidade propor um contrato de confissão de dívidas (título executivo extrajudicial).

Realizar o procedimento de baixa por subs tuição (CONFISSAO DE DIVIDA OU NEGOCIAÇÃO) no sistema de acordo com o manual abaixo:

Seguindo Manual Ajuda

DIRETRIZ ENCAMINHADA A GERÊNCIA PARA ACOMPANHAMENTO COBRANÇA

Vencimento: a partir de 61 dias

Retorno da Cobrança realizada pelo Gerente Comercial / Unidade

Receber a cobrança e imediatamente iniciar as negociações juntamente com a unidade. Sempre é interessante ver com a unidade a possibilidade do vendedor par cipar da cobrança, pois este já tem relação com o cliente e já faz a rota.

O Gerente deverá avaliar a cobrança de inadimplentes que será realizada pela unidade, reportando ao Departamento de Crédito e Cobrança no prazo es pulado de 60 dias, via bitrix: Retorno Diretrizes de Cobrança, com as seguintes diretrizes:

1) Envio para Jurídico (9926)

2) Manter sob responsabilidade Gerência (9925)

3) Perda (9927) – especificando o motivo.

ACOMPANHAMENTO PROCESSO COBRANÇA JUDICIAL

Consultar o POP “Controle de tulos enviados ao jurídico” para seguir o procedimento de envio.

Avaliar se será necessário a Ação judicial ou Acordo Extrajudicial;

Departamento Cobrança acompanhará o andamento do processo:

1. Pelo Bitrix para juntada de documentação.

2. Por e-mail para troca de informações com o jurídico

-Relatórios anuais de evolução dos processos (Jurídico enviará 1x ao ano para acompanhamento todos os andamentos processuais das filiais, que será conciliado com sistema).